Sparen en beleggen Beleggen

Het ERP dat hieruit komt, vermenigvuldigt u met de (gezamenlijke) 'grondslag sparen en beleggen' (het saldo na aftrek van het heffingvrije vermogen). De uitkomst is uw 'voordeel uit sparen en beleggen'. Hierover bent u vervolgens 32% belasting verschuldigd in 2023. Rekenvoorbeeld

Sparen en beleggen Besox

Grondslag sparen en beleggen berekenen. De hoogte van de grondslag sparen en beleggen bepaalt dus hoeveel belasting je over je eigen vermogen betaalt. Je berekent de grondslag sparen en beleggen door je spaargeld, beleggingen en een eventuele tweede woning bij elkaar op te tellen. Dit bedrag verminder je vervolgens met eventuele schulden boven.

Nederlandse miljonairs sparen minder en investeren vaker in maatschappij

Verdelen grondslag sparen en beleggen; Berekening 2022. Voorbeeld: alleenstaande met € 150.000 spaargeld;. de zogenoemde grondslag sparen en beleggen (box 3).. Met behulp van dit percentage berekent u eenvoudig uw voordeel uit sparen en beleggen. Om afrondingsverschillen zo klein mogelijk te maken, staan er 3 cijfers achter de komma.

Sparen en beleggen, kan het beide? Lees hier hoe het moet!

Het voordeel uit sparen en beleggen wordt in 2023 tegen 32 procent belast. Tot slot moet je weten dat er voor 2023 een heffingsvrij vermogen van 57.000 euro per persoon geldt. Voor fiscale.

Sparen Of Beleggen Wat Is Het Beste? HetGeldCollege

De grondslag sparen en beleggen is dan: € 46.700 / € 207.400 = 0,2252 x 100 = 22,52%. Stap 5. Bereken het voordeel uit sparen en beleggen. Dit is het belastbaar rendement uit stap 1 vermenigvuldigd met het percentage uit stap 4. Dus: € 9.223 × 22,52% = € 2.079. Dit is uw Box-3 inkomen. Dit bedrag wordt in 2024 belast met 36%.

Sparen en Beleggen Laat uw geld voor u werken »

Deze 'grondslag voordeel uit sparen en beleggen' bestaat uit de waarde van alle bezittingen in box 3. Hier worden dan schulden en het heffingsvrij vermogen van afgetrokken. In het kort. De grondslag is je vermogen in box 3, minus schulden en de jaarlijkse vrijstelling. Voor fiscaal jaar 2023 werd het heffingsvrije vermogen aangepast aan de.

Groen sparen of beleggen met fiscaal voordeel? Een korte handleiding. Duurzaam Financieel

Box 3: sparen en beleggen Grondslag voordeel uit sparen en beleggen € 15.835 € 0 € 15.835 Totaal Totaal terug te krijgen U krijgt terug Uw fiscale partner krijgt terug Totaal inkomstenbelasting en premie volksverzekeringen € 3.039 € 1.125 € 1.914 Reactie infoteur, 23-03-2015 Beste Ronald,

sparen en beleggen Financiële geletterdheid

In de aangifte van 2023 zit een tool voor het automatisch verdelen. Deze tool zoekt automatisch de beste verdeling van de gezamenlijke posten. In de eerste testen lijkt de tool inderdaad steeds de voordeligste optie voor te stellen. Zo houdt de tool ook rekening met de aanslaggrens van €51. Maar probeer ook vooral een andere verdeling.

Minder belasting op sparen en beleggen!? RSW Accountants + Adviseurs

De grondslag sparen en beleggen mag u verdelen tussen u en uw fiscaal partner. In dit voorbeeld geeft u zelf de volledige grondslag sparen en beleggen op. Dus € 92.800.. Het voordeel uit sparen en beleggen is het belastbaar rendement (uitkomst stap 1) vermenigvuldigd met uw percentage van het aandeel in de rendementsgrondslag (uitkomst.

Sparen en beleggen professionals Belfius

Belasting over grondslag voordeel uit sparen en beleggen. De Belastingdienst gaat er vanuit dat je over de grondslag sparen en beleggen een fictief rendement behaalt. Hierover betaal je 36 procent belasting. Hoe hoog het fictieve rendement is, hangt af van welk deel van je vermogen bestaat uit spaargeld en welk deel bestaat uit beleggingen.

Sparen en lenen Economie YouTube

Dit document bevat vragen en antwoorden over de belastinghefing over inkomen uit sparen uit beleggen. In dit document is uitgegaan van de weteksten en cijfers voor het jaar 2020. Het voordeel dat belastingplichtige behaalt uit sparen en beleggen wordt op forfaitaire wijze vastgesteld.

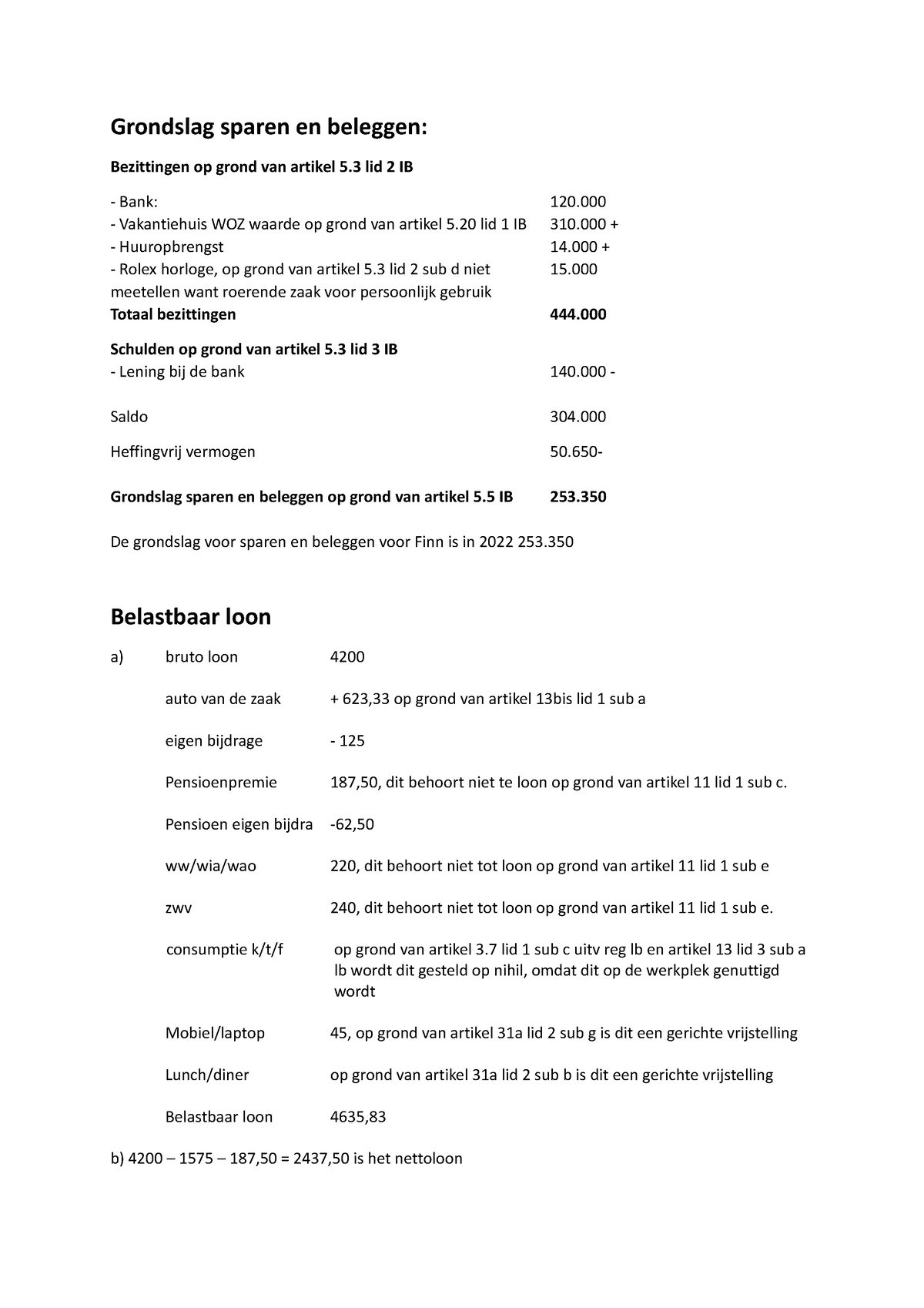

Schema uitwerkingen 2 grondslag en beleggen Grondslag sparen en beleggen Bezittingen op grond

Maar bij de andere partner die de resterende € 259.050 (€ 411.000 -/- € 101.300 -/- 50.650) van de gezamenlijke 'grondslag sparen en beleggen' krijgt toebedeeld komt het gemiddelde rendementspercentage dan nog net niet uit boven 3,87%. Bij een hoger totaalvermogen is wél voordeel te behalen.

Sparen en Beleggen

Als u een fiscaal partner heeft, kunt u uw gezamelijke box 3 vermogen verdelen tussen uzelf en uw partner. Voor de berekening moet u dan ook aangeven welk deel van de grondslag voordeel uit sparen en beleggen (het vermogen na aftrek van de vrijstellingen) in de belastingaangifte wilt toekennen aan uw partner.

Bedrijfseconomie Sparen Cumulus

op het voordeel uit sparen en beleggen als dit niet kan worden verrekend met het inkomen uit box 1. De belasting op het belastbaar inkomen uit sparen en beleggen is 30%. Voorbeeldberekening belasting inkomen uit sparen en beleggen (box 3) Onderdelen Voorbeeldbedragen Bezittingen € 200.000 Schulden (min de drempel) € 50.000 -

Sparen en Beleggen Laat uw geld voor u werken »

Uw grondslag sparen en beleggen is de waarde van uw vermogen (bezittingen min schulden) op 1 januari, na aftrek van het heffingsvrij vermogen. Uw schulden worden verlaagd met een drempel. Uw voordeel vermindert u met uw persoonsgebonden aftrek als u daarvoor in box 1 te weinig inkomsten hebt. Wat overblijft is uw belastbaar inkomen in box 3.

Sparen of beleggen? Vergelijk Uw Vermogensbeheerder

De 'grondslag sparen en beleggen' is het bedrag waarover je vermogensbelasting moet betalen. Deze belasting heet de vermogensrendementheffing. De grondslag sparen en beleggen wordt ieder jaar door de Belastingdienst berekend en gebruikt in uw belastingaangifte. De Belastingdienst gebruikt 1 januari als peildatum voor het berekenen van de.